- Главная

- Что такое карта рассрочки, как ей пользоваться?

Что такое карта рассрочки, как ей пользоваться?

Содержание

Карта рассрочки – финансовый продукт, в рамках которого доступна покупка товаров и услуг без процентов. По сути — это кредитная карта с длительным льготным периодом на покупки. Если нарушить условия договора и не погасить взнос по рассрочке в срок, банк начислит проценты. Получить карту могут граждане, полностью соответствующие требования банка и предъявившие запрашиваемый пакет документов. Рассмотрим, как правильно пользоваться картой, чтобы не платить банку проценты.

Что такое карта рассрочки простыми словами

Карта рассрочки или покупок – финансовый продукт, благодаря которому можно в любой момент приобрести товар или оплатить услугу. Если раньше операция была доступна только в магазине-партнере, то в последнее время условия изменились. Клиенты могут платить картами практически везде и снимать наличные (не у всех такие условия) с комиссией.

Получается, клиент заранее подает заявку на получение лимита и платит им по своему усмотрению. Отчитываться за целевое использование или согласовывать покупку с сотрудником банка не нужно.

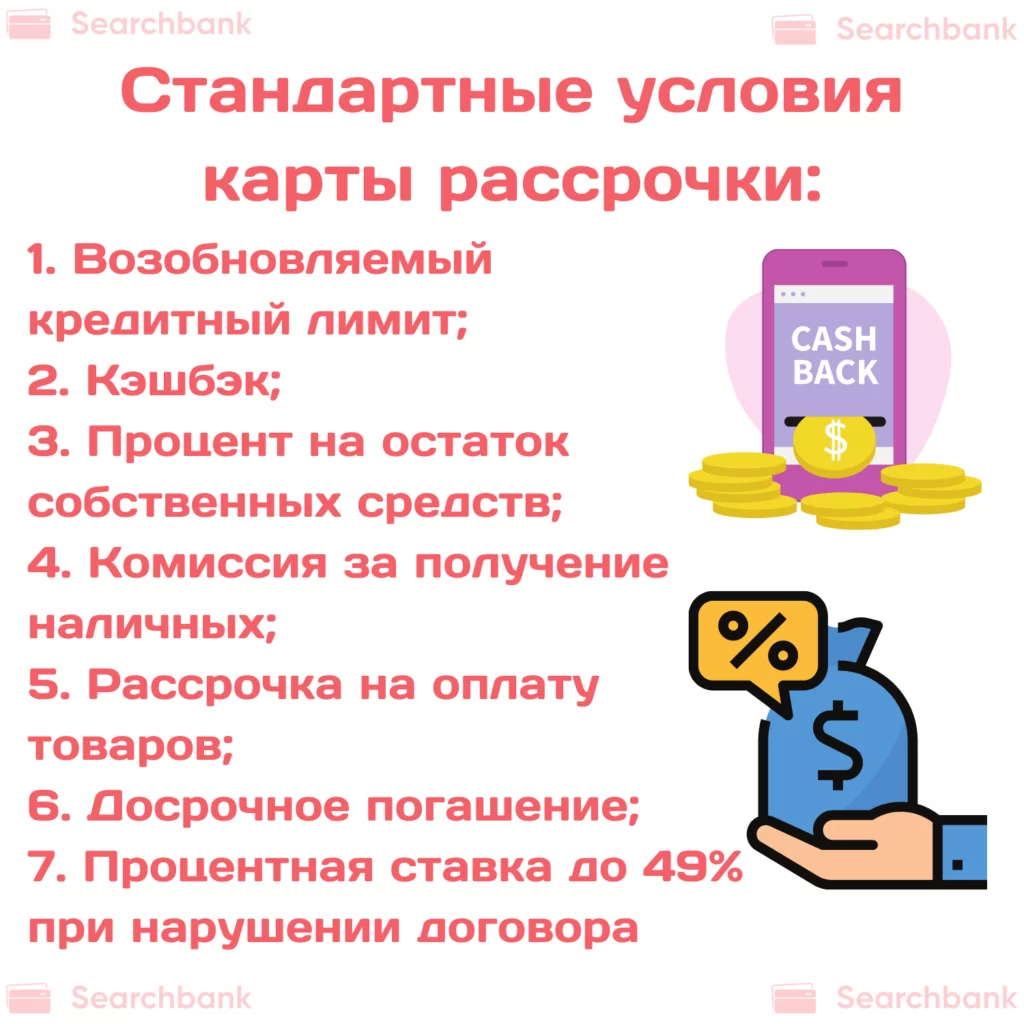

Стандартные условия:

- Возобновляемый кредитный лимит.

- Кэшбэк.

- Процент на остаток собственных средств.

- Комиссия за получение наличных до 3% от суммы операции.

- Рассрочка на оплату товаров до 24 месяцев.

- Досрочное погашение.

- Процентная ставка до 49%, если нарушить условия договора.

Условия и тарифы прописаны подробно в договоре, который следует прочитать перед подписанием. Предварительно узнать нюансы можно на сайте банка.

Как работает карта рассрочки?

Пользоваться картой очень просто. Клиенту необходимо:

- Обратиться в магазин для совершения покупки.

- Сделать выбор и пройти к кассиру.

- Оплатить товар картой. Доступна бесконтактная оплата или с вводом пин-кода.

Получается, процедура оплаты ничем не отличается от той, что происходит дебетовой или кредитной картой. После оплаты сумма покупки делится на платежи (максимальный срок рассрочки в конкретном магазине).

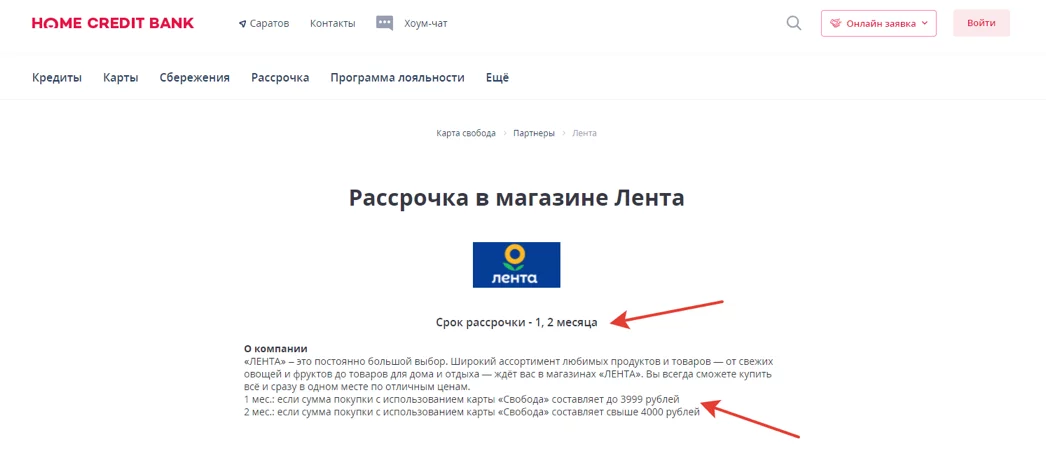

Главное! Важно учитывать, что в каждом магазине свой максимальный срок рассрочки. Он согласовывается между банком и магазином при заключении партнерского соглашения. Уточнить срок можно на сайте банка, по телефону или в магазине у менеджера или продавца (1, англ.).

К примеру, Иванов Сергей обратился в магазин Лента и купил продуктов на 5 500 р. по карте «Свобода» от Хоум Кредит банка. После оплаты сумма разделилась на 2 взноса, поскольку максимальная рассрочка – 2 месяца.

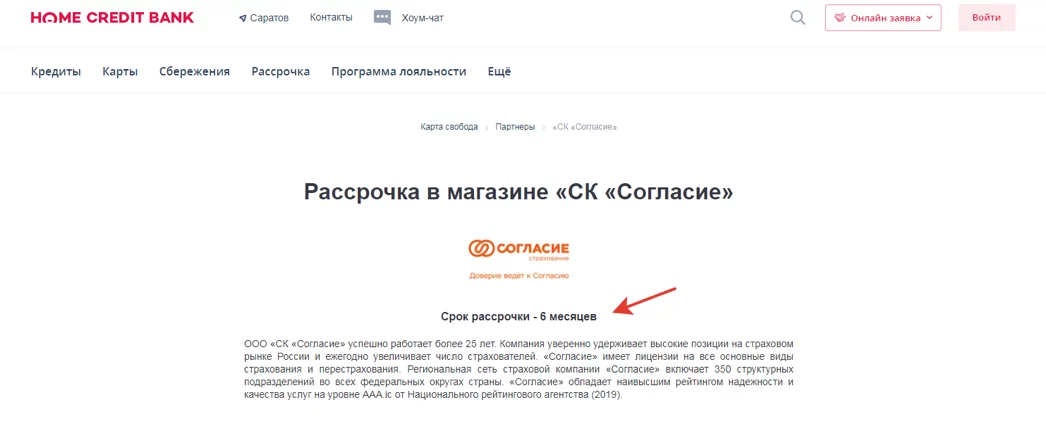

После Иванов Сергей продлил полис ОСАГО в компании «СОГЛАСИЕ» и оплатил 7 800 р. В итоге сумма разделилась на 6 взносов. Получается, Сергей полгода может погашать долг, за покупку страховки.

Необходимо учитывать, что ежемесячные взносы по всем рассрочкам суммируются и подлежат к оплате в отчетную дату. Важно учитывать, что отчетная дата зависит от того, когда был подписан договор. Обычно он бывает 5, 15 или 25 числа. Точная дата будет озвучена при оформлении договора.

Дополнительно банки оповещают клиента, путем направления выписки, после совершения первой расходной операции.

Как правильно пользоваться картой?

Кажется, что это простой инструмент, которым можно оплатить товар и вернуть деньги постепенно. Однако это не так. Есть много нюансов, так называемых «подводных камней», которые следует знать заранее. Рассмотрим, как правильно пользоваться продуктом, чтобы получить максимальную прибыль.

Основные правила:

- Платить ежемесячные взносы в срок. Каждый месяц банк будет напоминать, какую сумму и когда следует разместить на счете. Лучше вносить наличные за несколько дней до даты списания. Если нарушить условия договора, то банк начислит пени и штрафы за каждый день неоплаты. Необходимо понимать, что размер ежедневных пеней обычно составляет – не более 20% годовых. Что касается штрафов, то банки могут начислить конкретный процент от суммы долга или фиксированный взнос.

- Не снимать наличные. Практически все банки предлагают клиенту снять наличные. Операция выполняется с комиссией. В результате этого дополнительно клиент теряет от 2,5 до 3% от суммы операции. Дополнительно банки взимают фиксированный взнос за операцию, размер которой составляет 250-300 р. Поскольку снятие наличных – это не рассрочка, то деньги надо вернуть в следующем месяце, с учетом наличных процентов. Если почитать, то при снятии 10 000 р. клиент теряет в общей сложности от 700 до 1 000 р.

- Отключить смс-информирование. Многие банки подключают услугу автоматически, после активации карты. За каждый месяц оповещений начисляется плата, в размере 50-100 р. Сумма прибавляется к взносу. Даже при минимальной комиссии клиент теряет в год 600 р. Поэтому лучше отключить услугу и проверять информацию в личном кабинете, доступ в который можно зарегистрировать бесплатно. Отключить услугу можно также через личный кабинет или обратившись за помощью к специалисту финансовой компании.

- Отказаться от страховой защиты. В большинстве случаев банки активно сотрудничают со страховыми компаниями. В результате этого по карте есть страховка. Клиенту начисляется плата не более 1% от суммы долга, за ее действие. Тем не менее, в большинстве случаев она не нужна, поэтому стоит от нее отказаться. Сделать это можно при подписании договора. Достаточно в заявление написать отказ или попросить «снять галочку» напротив активации данной услуги.

- Не отправлять переводы на карты других банков или счета. Некоторые банки предлагают оплатить кредиты других банков или коммунальные услуги с карты рассрочки через личный кабинет. Важно учитывать, что дополнительно клиенту надо заплатить комиссию, размер которой может достигать 3%. Как и за снятие наличных, рассрочка на данную операцию не действует, плюс банк будет начислять проценты за пользование деньгами, как по кредитной карте.

- Не пользоваться дополнительными платными услугами. Есть дополнительные пакеты, которые позволяют увеличить срок рассрочки, пропустить дату платежа и т.д. За такие пакеты взимается ежемесячная плата, которая может достигать 1 000 р. Лучше сразу рассчитывать на свои финансовые возможности и совершать покупки обдуманно.

- Ответственно подходит к вопросу хранения. Все дело в том, что за перевыпуск карты по вине клиента взимается плата. Ее размер достигает 700 р.

- Не использовать для хранения личных средств. Некоторые финансовые учреждения предлагают получать процент на остаток. Если оформить ее для этой цели, то получается уже не карта рассрочки, а обычный вклад. При этом процентные ставки практически одинаковые. Важно понимать, что за снятие денег с карты может взиматься комиссия. Лучше открыть дебетовую карту с процентом на остаток или специальный счет (2, англ.).

- Следить за полученным кэшбэком. За некоторые покупки клиенту начисляются бонусные баллы. Отменять их на скидку можно при оплате нового товара в магазине партнере. Поэтому следует перед покупкой уточнять количество действующих бонусов. Получить информацию проще всего в личном кабинете клиента. В качестве альтернативного варианта можно обратиться к специалисту горячей линии или написать в онлайн-чат.

- Не совершать незапланированных покупок. Специалисты финансовых компаний рекомендуют планировать покупки и уточнять срок рассрочки на сайте банка. Это позволит оценить финансовые возможности. Часто клиенты начинают тратить деньги необдуманно. Результат – просрочки, долги. На практике банки блокируют должникам лимит на расходные операции и передают задолженность на принудительное взыскание судебным приставам.

Получается, чтобы карта рассрочки приносила пользу, надо покупать только необходимые товары и погашать задолженность в срок. При этом надо сразу отказаться от всех платных услуг и не снимать наличные. В этом случае это будет идеальный финансовый продукт, для беспроцентной оплаты.

Зачем банки предлагают беспроцентные карты клиентам?

Часто клиенты задаются вопросом: какую прибыль получают магазины и банки, если проценты по договору отсутствуют. Ведь банки не благотворительные фонды, которые раздают деньги нуждающимся людям просто так. Рассмотрим, какие цели преследуют банки и магазины, предлагая клиентам столь заманчивый продукт.

В чем выгода банка?

Неужели банки рассчитывают, что многие клиенты безответственные и будут платить проценты за получение наличных или просрочки? На самом деле нет! Клиенты становятся грамотнее и следят за каждой «копейкой». Поэтому безответственных клиентов с каждым годом все меньше. Даже если должник по кредитам или займом обратиться в банк за картой рассрочки, то с большей вероятностью получит отказ.

Банки в большей степени пытаются получить прибыль за счет скрытых комиссий, дополнительных услуг или опций. Последние хорошо работают, поскольку позволяют клиенту за умеренную плату сохранить кредитную историю и перенести дату оплаты или увеличить рассрочку даже на полгода, если финансовые проблемы (3, англ.).

Но на этом банки не останавливаются. Вторую прибыль они получают от магазинов-партнеров. По договору с каждой покупки магазин переводит банку определенный процент. Его размер согласовывается персонально. Эта прибыль стабильная.

Получается, даже если клиент будет просто платить картой и в срок выплачивать долг, банк получит свой процент от магазина и будет в плюсе. При этом банку выгодно, чтобы клиент больше тратил. В этом банки помогают клиенту:

- увеличивают лимит;

- присылают предложения на покупку конкретного товара, по акции или скидки;

- предлагают повышенный кэшбэк за покупки в конкретном месяце.

В чем выгода магазина?

Неужели магазинам выгодно платить банкам? На самом деле – да. Полученные деньги они могут сразу пустить в дело, а не ждать, пока покупатель каждый месяц будет ему выплачивать взносы. Кроме того, у магазина нет возможности контролировать должников и обращаться в суд по каждому долгу.

Необходимо понимать, что некоторые магазины продают товары по двум ценам: за наличные и оплату картой рассрочки. Т.е. при выборе второго варианта цена товара немного возрастает. Так они компенсируют свои издержки. Также можно заметить, что многие акционные и скидочные товары оплатить картой рассрочки нельзя.

Также магазины по некоторым товарам предлагают купить дополнительную гарантию за небольшую стоимость. Менеджеры в магазинах работают как настоящие психологи, поэтому большинство клиентов их покупают.

Чем карта рассрочки лучше обычной рассрочки от магазина?

Если по картам столько нюансов, возникает вопрос: может проще оформить рассрочку на конкретный товар? Сейчас товарные кредиты очень распространены в магазинах техники. Можно выбрать товар, подать заявку и получив одобрение его забрать.

Различия продуктов:

| Условие | Карта рассрочки | Рассрочка от магазина |

| Оформление | 1 раз одобряется максимальный лимит | Оформляется на каждую покупку |

| Принимают | Практически во всех магазинах | В продуктовом магазине рассрочку не оформить |

| Снятие наличных | Доступно | Нет |

| Лимит | Восстанавливается | Нет |

Получается, обычную рассрочку можно оформить не на все товары и услуги. При этом клиенту постоянно надо заполнять заявку, ждать одобрение и подписывать договор. Намного проще оформить карту и платить ей в любое время.

Автор статьи: Ходос Елена