- Главная

- В чем подвох карт рассрочки?

В чем подвох карт рассрочки?

Содержание

Карта рассрочки – выгодный финансовый инструмент, для покупки товаров без процентов. Так уверяют банки в рекламе. Стоит отметить, что реклама карт рассрочки не совсем соответствует действительности. Есть нюансы, о которых банки умалчивают, чтобы привлечь как можно больше клиентов и получить доход. Рассмотрим, в чем подвох карт рассрочек, на примере нескольких крупных банков, чьи предложения наиболее востребованы на рынке.

Что такое карта рассрочки и как она работает?

Такая карта нужна для покупки товаров или услуг в кредит, но без процентов. В рамках программы банк одобряет лимит по карте, который клиент может тратить по своему усмотрению. К примеру, купить телевизор за 30 000 р. с беспроцентной рассрочкой на 10 месяцев. В этом случае каждый месяц надо вносить не менее 3 000 р.

Можно вернуть израсходованную сумму раньше срока. Не успеет клиент вернуть сумму в срок или не внесет оплату, то беспроцентная рассрочка превращается в самый настоящий кредит, со всеми вытекающими последствиями.

Поэтому, прежде чем пользоваться картой, надо обратить внимание на условия и тарифы. Следует отметить, что в каждом банке они свои. Отличаются они:

- лимитом;

- кэшбэком;

- магазинами-партнерами;

- беспроцентным периодом на покупки;

- возможностью снимать наличные;

- процентной ставкой и штрафами (если долг не вернуть в срок).

Принцип работы карты рассрочки простой. Клиент совершает покупку и оплачивает картой. Банк, выпустивший карту рассрочки, перечисляет магазину (продавцу) всю сумму за товар. Клиент после погашает задолженность перед банком в установленный срок (1, англ.).

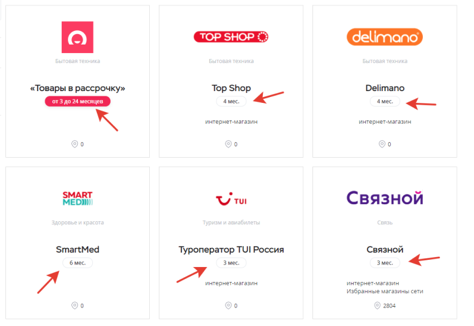

У каждой покупки свой срок выплаты, который находится в диапазоне от 1 до 24 месяцев. Чтобы уточнить срок действия рассрочки в конкретном магазине, перед оплатой товаров можно:

- Перейти на официальный сайт банка и посмотреть магазины-партнеры. На визитной карточке всегда указывается максимальный срок возврата потраченного лимита.

- По телефону горячей линии.

- В офисе банка.

- Написав обращение сотруднику онлайн-чата.

Несмотря на то, что условия прозрачные, далеко не все клиенты внимательно изучают договор. Именно в нем прописаны нюансы, о которых следует знать заранее. Есть моменты, которые клиент узнает в магазине, непосредственно при покупке товара. Предлагаем ознакомиться со всеми «подводными камнями», которые могут ждать клиента.

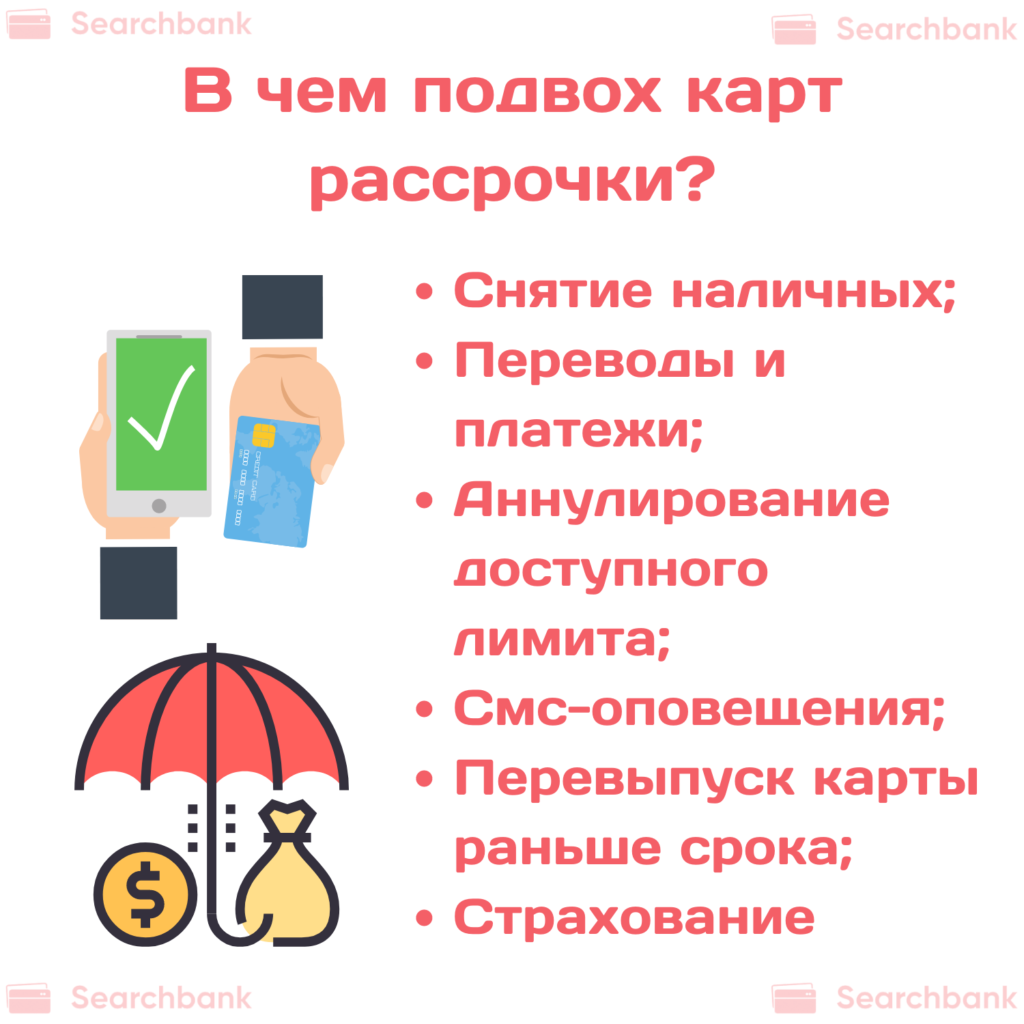

В чем подвох карт:

- Это кредитный продукт. При оформлении договора клиент подписывает кредитный договор, в котором есть проценты и штрафы за нарушение условий оплаты. По договору банк отправляет сведения в бюро кредитных историй. Если в срок не внести оплату, в БКИ будет передана негативная информация (2, англ.).

- Скидки и акции. Во многих магазинах действует правило, что оплатить картой рассрочки товар со скидкой или на акции не получится. Все дело в том, что магазин компенсирует банку часть процентов. Это своего рода оплата за привлеченного клиента. Поэтому работать в минус магазины не хотят.

- Срок действия рассрочки. Несмотря на то, что банки предлагают покупать товары с рассрочкой до двух лет, в каждом магазине свои условия. Т.е., магазин с банком заключает соглашение, в котором прописывает срок рассрочки и условия сотрудничества. На практике минимальный срок рассрочки предлагают на товары небольшой стоимости.

- Оплата. Воспользоваться картой можно только в магазинах-партнерах. Но в последнее время продукты некоторых банков развиваются, и совершить покупку можно практически везде: в обычном ларьке, в переходе и т.д.

- Пени и штрафы. Если нарушить условия оплаты, то банк начислит процентную ставку на сумму просроченной задолженности. В некоторых банках ставка может достигать 40% годовых. Что касается пеней, то дополнительно банки начисляют на сумму просроченного долга не более 20% годовых. В итоге – сумма долга существенно увеличивается.

- Снятие наличных. По многим картам не предусмотрено получение наличных. Есть исключения, когда можно снять деньги, но с комиссией.

- Переводы и платежи. Оплатить коммунальные услуги, кредит в другом банке и другие услуги через личный кабинет в большинстве случает нельзя. При наличии услуги взимается комиссия, размер которой может достигать 3%.

- Аннулирование доступного лимита. Если постоянно нарушать сроки оплаты, банк может заблокировать или аннулировать доступный лимит. В итоге клиент сможет только погашать долг. Лимит будет доступным, если обратиться в банк и заполнить заявление на его восстановление. Однако вероятность получения одобрения минимальная.

- Смс-оповещения. Многие банки предлагают первый месяц бесплатного обслуживания. После начисляют плату, размер которой может достигать 100 р. в месяц. Услуга подключается автоматически, и каждый месяц прибавляется к сумме долга. Только самые внимательные заемщики это замечают и обращаются в банк с заявлением, на отключение.

- Перевыпуск карты раньше срока. В данном случае потребуется заплатить плату за перевыпуск карты. На практике, банки взимают плату не больше 700 рублей.

- Страхование. К сожалению, без него никуда. Некоторые банки автоматически подключают страховку. В рамках программы долг клиента погасит страховая компания, если будет получена временная или постоянная нетрудоспособность (инвалидность). За месяц страховки может начисляться плата до 300 рублей.

Какая карта лучше?

Самые востребованные карты, это: Халва, Свобода и Тинькофф Платинум. Сразу отметим, что, несмотря на то, что карта Тинькофф Платинум больше кредитная, в рамках программы есть магазины-партнеры, предлагающие беспроцентную рассрочку. Рассмотрим особенности каждого продукта.

Подвох карты Халва

Халва – предложение от Совкомбанка. Для оформления продукта необходимо иметь официальный доход и стаж работы не менее 4 месяцев.

В чем подвох карты «Халва»:

- Ставка по договору, за нарушение сроков оплаты – до 36%.

- Если карта будет утеряна, за перевыпуск потребуется заплатить 450 р.

- Снятие наличных осуществляется с процентами. Стоимость услуги 290 р. + 2,9% от снятой суммы. За одну операции можно получить максимум 30 000 р.

- За смс-информирование ежемесячно будет прибавляться плата в размере 99 р.

- Банк предлагает процент на остаток. Получить 10% можно при условии, что на счете будет свыше 300 000 р. При этом 10% начисляются только первые 3 месяца. После ставка снижается до 5%. Если сумма меньше 300 000 р., то ставка будет 4%.

- При оформлении карты специалисты, как правило, предлагают активировать бесплатную подписку. Важно учитывать, что плата отсутствует только в первый месяц. После к сумме ежемесячного взноса будет прибавляться 199 р. Отключить ее можно в офисе или по телефону.

- За получение выписки через банкомат со счета будет списанасумма 10 р. Поэтому проверять баланс лучше в личном кабинете или по телефону горячей линии.

- Безналичная оплата товаров и услуг с применением карты, при оплате за счет средств лимита кредитования в течение отчетного периода в торгово-сервисных предприятиях, не включенных в партнерскую сеть банка — 1,9% от суммы всех покупок + 290 р. (1 раз за отчетный период).

- За перевод по реквизитам клиента с кредитного счета потребуется заплатить комиссии. Ее размер – 2,9% от суммы перевода + фиксированные 290 р. Следует учитывать, в месяц можно перевести не более 15 000 р.

- Если при закрытии карты на счете есть собственные деньги клиента, то за перевод их в другой банк потребуется заплатить комиссию в размере 0,5-1%, но не менее 50 р. Это актуально для тех клиентов, которые открыли карту и разместили на ней деньги с целью получения дополнительного дохода. Итог – часть полученной прибыли будет потеряна.

- Если клиенту нужен документ, подтверждающий совершение какой-либо операции, то потребуется заплатить 300 р. К примеру, с карты списаны деньги, но покупка не была совершена. Чтобы получить специальный документ, надо заплатить. Если деньги списаны незаконно, то за расследование операции, без получения документа, надо заплатить 1 000 р.

Тарифы по карте Халва: https://prod-api.sovcombank.ru/document/index?id=6373

Подвох карты Свобода

Это предложение от банка ООО «ХКФ Банк» (Home credit), представленное клиентам в 2016 году.

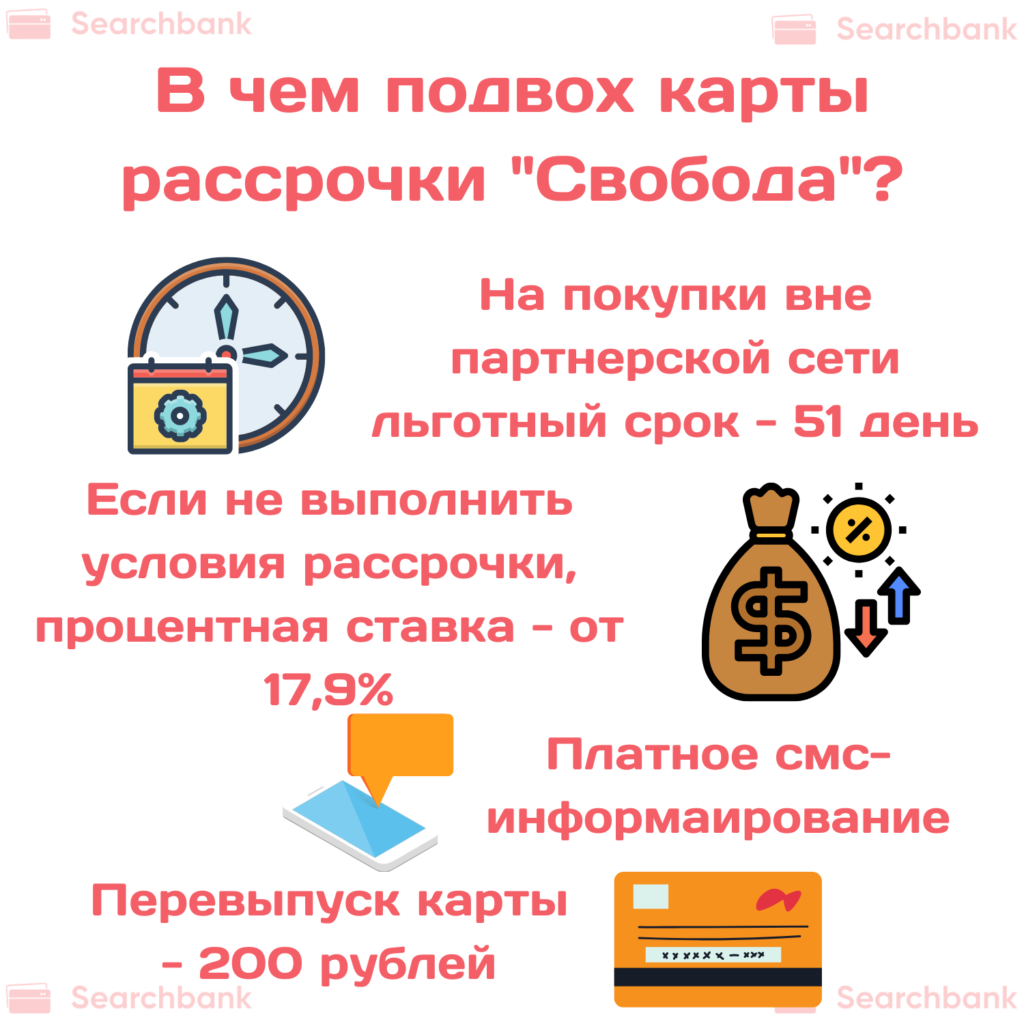

В чем подвох этой карты:

- На покупки вне партнерской сети льготный период – не более 51 дня.

- Процентная ставка, при невыполнении условий рассрочки – от 17,9%.

- Со второго месяца действия договора взимается плата, в размере 99 р. в месяц, за смс-информирование.

- В случае утери, получить новую карту можно за 200 р.

- Новым клиентам банк первые два месяца дарит услугу ««Свобода +» бесплатно. С третьего месяц начинает начисляться плата в размере 249 р. в месяц. Без подключения услуги стоимость дополнительных услуг выше. Отключить услугу можно в личном кабинете или офисе банка.

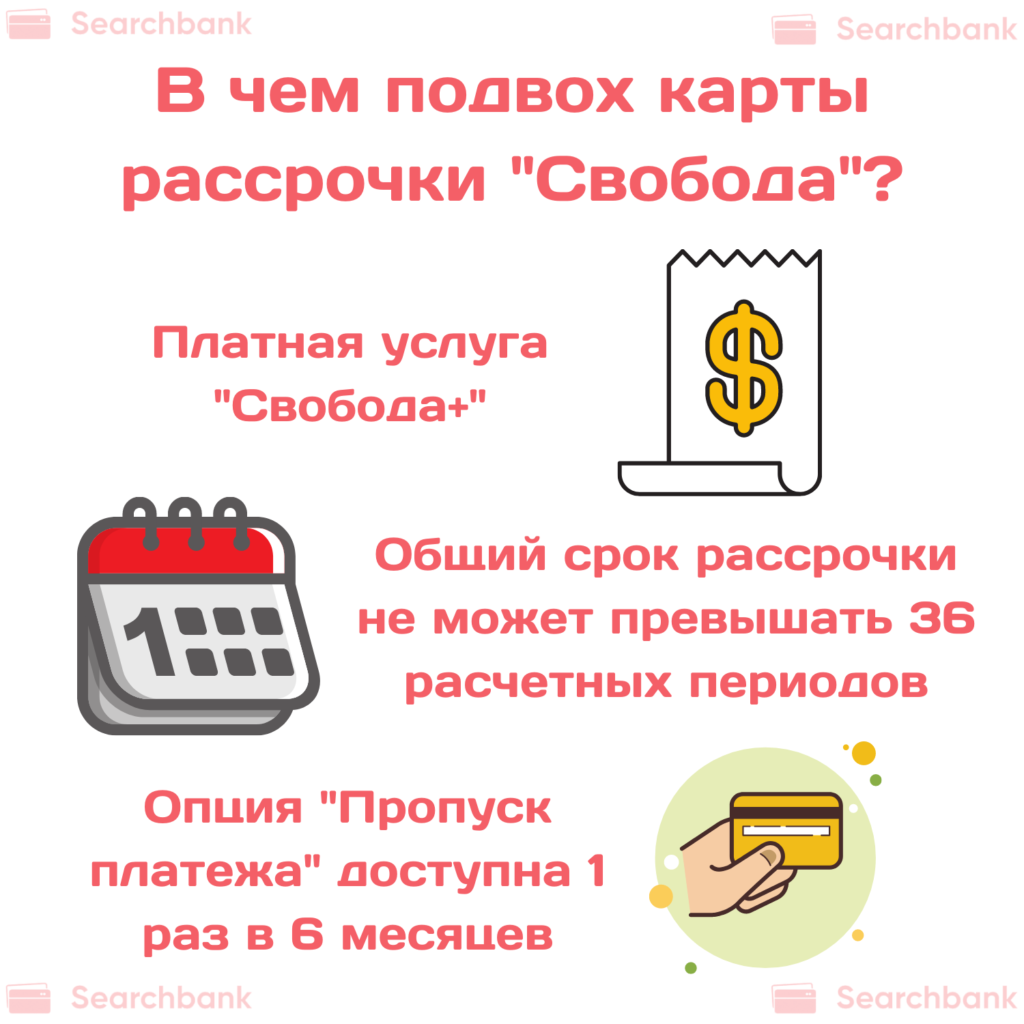

- В рамках программы клиент может подключить несколько дополнительных опций «Увеличение срока рассрочки». При этом общий срок рассрочки, в том числе с учетом действия опции, не может превышать 36 расчетных периодов (п.2.2) тарифов.

- Опция «Пропуск платежа» доступна клиенту один раз в 6 месяцев, в течение срока действия договора. Поэтому не стоит рассчитывать, что в сложной финансовой ситуации можно за отдельную плату несколько раз подряд переносить дату погашения (п. 3.2 тарифов). При этом воспользоваться услугой может клиент, который ранее внес не менее 3 платежей и за последние 6 месяцев сроки оплаты небыли нарушены.

Тарифы по карте Свобода: https://www.homecredit.ru/download.php?id=30702

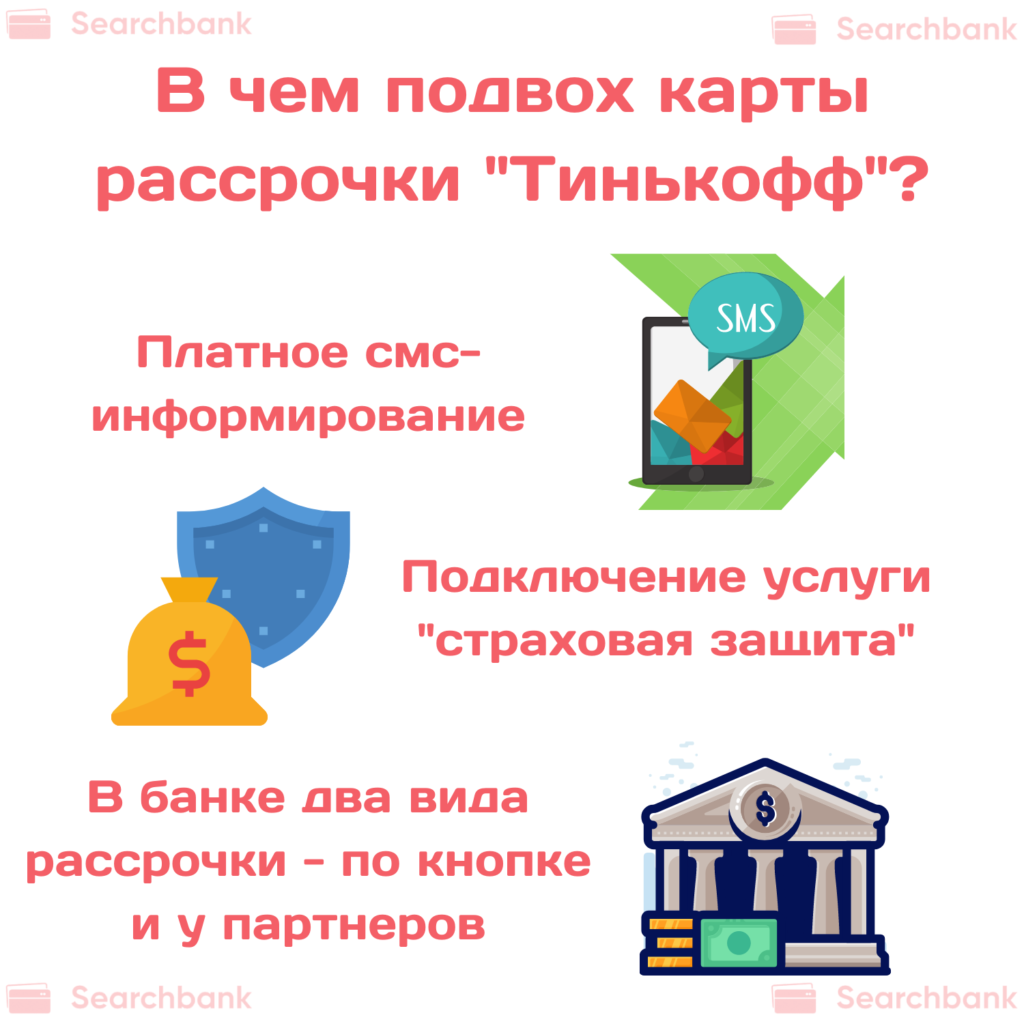

Подвох карты Тинькофф Платинум

Тинькофф Платинум не совсем карта рассрочки. Это кредитная карта, по которой доступна беспроцентная рассрочка на товары в магазинах партнерах. Стоит отметить, что это очень удобный финансовый инструмент, который позволяет совершать привычные операции и без процентов пользоваться деньгами.

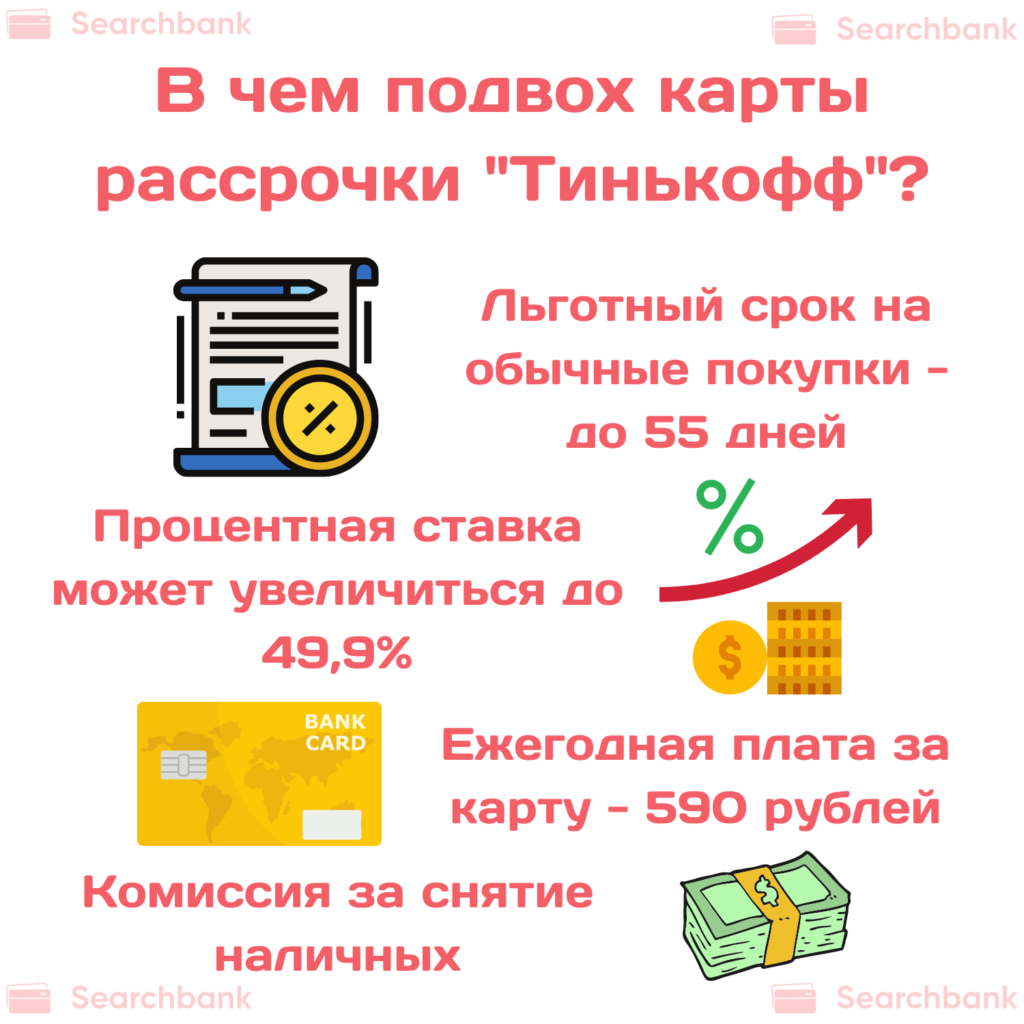

В чем подвох карты «Тинькофф Платинум»:

- Тинькофф предлагает рассрочку до 12 месяцев только у партнеров. На обычные покупки действует льготный период до 55 дней.

- Этот банк отличается высокой процентной ставкой. Если нарушить сроки оплаты, то ставка может увеличиться до 49,9%.

- В отличие от предложений других банков за карту потребуется заплатить 590 р. Плата списывается ежегодно.

- Если снимать наличные, то потребуется заплатить комиссию в размере 2,9% + 290 р. При этом рассрочка на получение наличных не распространяется и клиенту потребуется платить долг с учетом максимальной ставки.

- Автоматически всем клиентам подключается услуга смс-информирования за 59 р. Отключить ее можно в личном кабинете, доступ в который предоставляется бесплатно.

- На практике по кредитной карте сразу подключается страховая защита. Стоимость услуги – 0,89% от задолженности в месяц. Получается, сумма долга увеличивается. Для отказа надо обратиться к оператору.

- В банке 2 вида рассрочки: по кнопке и у партнеров. В первом случае клиенту надо найти покупку в списке операции и кликнуть на кнопку с вариантом рассрочки. За оформление банк взимает комиссию (рассчитывается индивидуально, зависит от суммы операции). Ее размер отобразится при активации услуги. При покупке товаров у партнеров рассрочка полностью бесплатная. Для ее получения надо обратиться к партнеру.

Сравнительная таблица карт рассрочки

Сравнительная таблица поможет сделать правильный выбор. После изучения основных условий вы можете отправить заявку на оформление и получить решение в течение нескольких минут.

Какую карту выбрать:

| Условие/Подвох | Халва | Свобода | Тинькофф Платинум |

| Выпуск и обслуживание | Бесплатно | Бесплатно | 590 р. |

| Выпуск, в случае утери | 450 р. | 690 р. | 290 р. |

| Срок действия | 10 лет | 5 лет | 3 года |

| Доступный лимит | До 350 000 р. | До 299 999 р. | До 700 000 р. |

| Максимальный срок рассрочки | До 36 месяцев | До 12 месяцев | До 12 месяцев |

| Проценты | 0 -36% | 17,9 – 34,8% | до 49,9% |

| Снятие наличных | 290 р. + 2,9% от снятой суммы. За одну операцию можно снять не более 30 000 р. | Нельзя снять | 2,9% + 290 р. |

| СМС-информирование | 99 р. | Первый месяц бесплатно, после 99 р. | 59 р. в месяц |

| Дополнительные услуги | До 10% годовых на остаток собственных средств, +1% к ставке по вкладу в Совкомбанке. | Увеличение срока, пропуск даты платежа, защита от форс-мажора. | Страхование, уведомления, дополнительная карта. |

| Кэшбэк | До 10% | Нет | До 30% бонусами |

| С какого возраста выдается | С 20 лет | С 18 лет | С 18 лет |

Получается, если нужна универсальная карта для покупок, снятия наличных и получения максимального кэшбэка, то выручит – Тинькофф Платинум. Если наличные не нужны, то по карте Свобода можно совершить многие покупки. Халва подходит гражданам, которые периодически нуждаются в наличных деньгах и заинтересованы в получение дополнительно дохода, в виде процента на остаток.

В завершение стоит отметить, что многие финансовые учреждения предлагают удобные и бесплатные карты рассрочки. Вот только услуги, которые очень часто нужны клиентам – платные. Причем их стоимость в несколько раз превышает стоимость услуг по дебетовым или кредитным картам (3, англ.).

Поэтому перед оформлением следует внимательно изучить тарифы. Если картой пользоваться правильно, она поможет совершить выгодные покупки. Главные правила пользования:

- Отключить все платные услуги.

- Вносить оплату в срок.

- Не снимать наличные.

Автор статьи: Ходос Елена